物聯網發展規模逐漸顯現,成熟的智慧城市基礎建設持續擴大布建規模,新興的B2C商業應用逐漸浮現,廠商在解決方案與應用服務兩端,持續擴大市場與開拓新興應用的挑戰與機會。

低功耗廣域(Low Power Wide Area, LPWA)物聯網,經過幾年的發展,已經成為IoT的基礎架構,許多大規模智慧城市應用基礎建設步上穩定發展階段,未來幾年LPWA將持續扮演物聯網發展的骨幹,NB-IoT被看好成為大規模應用的技術主力;另外一方面,垂直產業與消費性應用將是下個階段的發展重點,這類應用雖然規模不如智慧城市基礎建設類應用,但是卻能為業者創造真正的利潤,成為廠商布局的重點。

NB-IoT R13版本已是成熟的物聯網解決方案,雖然功能陽春,但是穩定性高,模組價格更接近大規模布建的甜蜜點,R13模組產品在2020年可能出現更激烈的價格肉搏戰。

此外,R14晶片模組今年出貨量漸增,成為廠商開拓新興加值應用的利器,R15與R16產品進入5G世代,雖預期不是2020年的產品主力,廠商多已展開布局。而除了前述競爭態勢之外,物聯網上下游與同業間,也將開拓更多合作關係,本文希望從廠商動態,觀察LPWA物聯網未來幾年發展趨勢。

智慧城市基礎建設持續大量布建

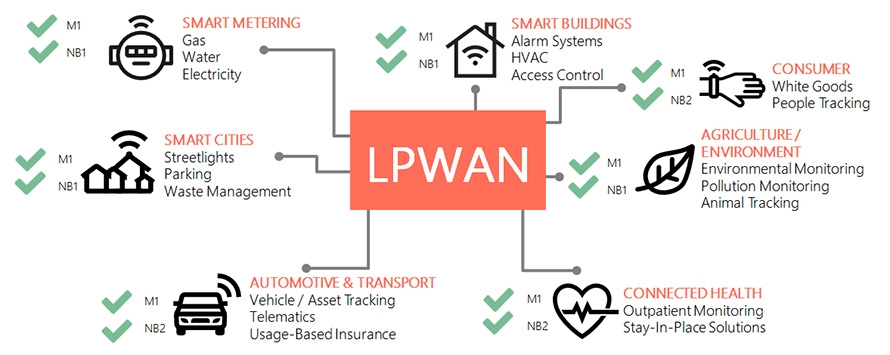

以應用類型來看,智慧城市基礎建設服務類型是前兩年發展重點,如圖1所示,目前最常被提到的智慧量表(Smart Metering)包括水、電、瓦斯服務,使用R13版本的解決方案為主;而智慧城市的路燈、停車、廢棄物管理,以及智慧建築的保全、空調與門禁控制也屬此類。u-blox商業開發經理陳曉誾表示,這些應用的功能服務簡單,建置規模較大,對穩定性的需求高,商業模式通常是B2B2C或B2G2C。

圖1 低功耗廣域LPWA市場與主要應用 資料來源:u-blox

圖1 低功耗廣域LPWA市場與主要應用 資料來源:u-blox

這類應用目前依賴政府或建商的建置標案推動,但商業模式還未完全成熟,資策會系統所副主任李永台直言,智慧讀表服務在大陸這樣人力資源充沛且人力成本低的地區都沒有回收,僅依靠公家單位的政績需求,也是這類應用這兩年沒有出現全面爆發性成長的主因,所以發展更多項服務,整合水平、垂直不同面向的需求,提供消費者更高附加價值的服務,應該是未來市場發展的重點。 智慧讀表、智慧路燈、停車這類的應用在最近兩年還是會持續發展,並扮演NB-IoT/LTE-M的連接數量成長主力。

遠傳近年相當投入物聯網的應用推廣,遠傳電信轉型辦公室資深經理張文津(圖2)說明,台灣目前已經啟動智慧電表布建,2018年第一標共20萬具電表,2019年第二標有100萬具,預計2020年會再布建200萬具;水表的部分,台北自來水事業處2019年開始逐步把轄下168萬具水表更換為智慧水表;瓦斯表方面,全台有300多萬天然氣用戶,分屬25家公司服務,狀況較為複雜,但也計畫從2021年開始推動汰換成智慧瓦斯表。

物聯網B2C服務方興未艾

2020年NB-IoT/LTE-M的應用將進入第二階段,陳曉誾指出,R14版本的行動物聯網強化省電、定位等功能,更適合專業垂直領域與消費性應用,專業領域應用如環境監控、動物追蹤、車輛/資產追蹤、駕駛行為車險應用服務(Usage Based Insurance, UBI);個人消費性應用則包括:白色家電、人員追蹤、門診監護(Outpatient Monitoring)、生理資訊監控等。這些服務能創造更大的附加價值,避開價格競爭。

因此,遠傳近年積極發展物聯網應用,張文津說,遠傳在智慧醫療產業以軟硬體結合的形式提供服務,針對台灣醫療資源不足的偏鄉地區,遠傳與亞東醫院、花蓮慈濟及高醫附設醫院三個醫學中心合作,為協助偏鄉衛生所進行遠距看診。此外,醫生可藉由視訊,輔以血糖及血壓機測量數據,判斷患者身體無異常後回傳電子處方箋,患者即可免去花費大量時間出門排隊看診的情況。在測量數據層面,遠傳已經推出與手機APP連動的IoT血糖及血壓機,機器本身內建SIM卡,患者只需要定時測量,每一筆測量數據都會即時上雲端,方便數據紀錄。

另外,中國移動利用NB-IoT進行電動自行車追蹤,2018年10月,鄭州市與中國移動、華為合作,投入約2,200萬美元,免費在全市300萬台電動自行車上安裝定位終端與牌照,並建立NB-IoT物聯網電動自行車管控平台,透過中國移動的NB-IoT網路,該平台可利用北斗衛星,收集車子位置、速度、方向與溫度等資訊,協助政府部門對車輛進行追蹤與管理。執行後該地區電動自行車竊盜破案率從10%提升到60%,管理平台能對高竊盜率區域、車輛區域分布、即時交通狀況、交通違規等進行大數據分析,為城市治安、交通管理提供決策輔助。

澳洲電信Telstra推出LTE-M太陽能資產追蹤器,利用LTE-M即時追蹤重要移動性資產,根據統計,該公司每年資產遺失率3%~5%,潛在損失將近400萬美元。Telstra的太陽能資產位置追蹤解決方案,使製造商與經銷商能夠即時查看其移動資產位置狀況,設備移動時每分鐘回報一次GPS位置,靜止時每四小時回報一次位置。該解決方案可有效減少資產損失,透過位置數據做出決策,能夠大規模管理資產,整合供應鏈數據發展出更深入的客戶服務項目。

發展R14高加值應用服務布局5G解決方案

而在產品解決方案部分,目前NB-IoT/LTE-M的產業規模成長趨勢看好,所以產業鏈也不斷充實,晶片部分,三大廠商高通、聯發科、海思皆已推出R13/R14解決方案。工研院產科國際所產業分析師陳佳滎解釋,高通R13晶片MDM9206與R14的MDM9205是NB-IoT/LTE-M雙模解決方案,也是目前業界領導廠商;華為旗下的海思,主要發展NB-IoT,R13版本解決方案為Boudica 120/Hi 2110,R14版則為Boudica 150/Hi 2115;台灣的聯發科最早推出R14版本晶片,2017年6月發表的MT2625支援R13與R14 NB-IoT的450MHz至2.1GHz全頻段運作,同年11月發表的MT2621支援R14與GSM/GPRS規格,還提供通話功能。

圖2 遠傳電信轉型辦公室資深經理張文津提出物聯網服務不能期待消費者如手機月租費一樣,每月透過帳單取得服務。

圖2 遠傳電信轉型辦公室資深經理張文津提出物聯網服務不能期待消費者如手機月租費一樣,每月透過帳單取得服務。

另外,法國的Sequans以及被Sony收購的以色列晶片業者Altair、Nordic與模組廠u-blox都投入NB-IoT/LTE-M晶片的開發。陳曉誾進一步說明,u-blox解決方案以SARA R4與R5為主,R4採用高通的R13解決方案;R5則是內建u-blox自行開發的UBX-R5 NB-IoT與LTE-M雙模晶片,支援R14標準,整合M8 GNSS接收器晶片,可提供端到端安全性和長時期產品可用性。SARA-R5將硬體式的信任根(Root of Trust)整合在UBX-R5晶片組裡的分離式安全元件中,可為從晶片一直到雲端的安全通訊奠定基礎。SARA-R5目前已可提供樣品,預計2020下半年正式量產。

移遠通信(Quectel)目前的NB-IoT模組出貨以R13版本為主,隨著2020年大部分電信營運商升級到R14,預計2020年模組的出貨將逐漸轉移到R14版本。隨著5G網路持續商轉,R15/R16解決方案也已投入布局,Quectel產品總監魏來表示,R15的主要功能是增加TDD調變,並且可以根據終端類型提供不同優先順序的服務。其他如Sierra Wireless、SIMCom、上海移柯通信、Telit等模組廠,都已推出NB-IoT/LTE-M模組解決方案。

行動物聯網競爭/創新趨勢下前行

展望未來,隨著更多廠商投入NB-IoT/LTE-M晶片模組的開發,陳佳滎認為,2020年整體解決方案效能漸趨成熟、穩定,韌體空中更新(Firmware Over-the-Air, FOTA)機制也齊備,技術開發重點轉向更低成本與耗電,R13模組價格最低已達3美元,價格競爭會進一步刺激市場的導入,甚至帶動R15解決方案於2020年提前問世。晶片模組廠藉由技術的優化與應用市場的拓展,提升產品的出貨量,並透過產業結盟催生完整的商業模式。

在商業模式部分,過去許多服務因為商業模式不被市場接受而導致推展不順,在歷經多次的嘗試與調整後,廠商已經逐漸找出專業領域需求與可接受的商業模式,張文津說,物聯網服務不能期待消費者如手機月租費一樣,每月透過帳單取得服務,現在多半將服務費與產品售價結合,讓消費者免費使用服務,電信營運商不會損失收入,消費者也不會覺得購買產品後還要花錢取得服務,因此物聯網的B2C服務市場逐漸浮現,也是2020年以後廠商投入心力的重點。