行動支付應用市場前景看好,包括銀行和非銀行體系業者均想搶進此一新藍海。不過,由於行動支付後端基礎建設尚未完備,再加上消費者對其安全性仍有疑慮,因此,行動支付服務供應商在加快部署腳步的同時,亦須增強安全防護與風險管理,強化消費者對其系統安全度的信心,讓方便、快捷的新付款模式得以順利普及。

隨著行動裝置日益普及,應用功能日漸增多,銀行和非銀行體系支付業者、新進業者、電信服務業者及軟硬體廠商皆想進入行動支付市場。但在進行深入探討前,必須先了解行動支付系統的不同。

行動支付系統差異化 OTA/ICMP各領風騷

行動支付系統可分為兩大類,分別是無線行動支付系統(Over-the-air, OTA)與整合非接觸式行動支付系統(Integrated Contactless Mobile Payment, ICMP)以下就此兩種系統進行說明。

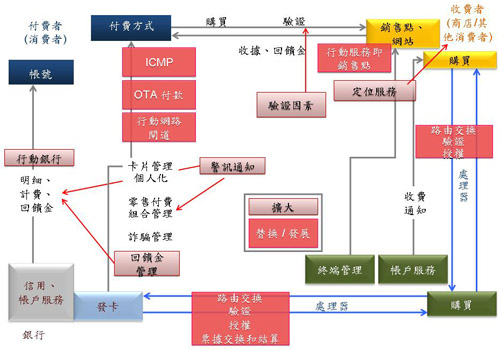

在OTA系統中,消費者為使用手機在行動業者或行動虛擬網路業者(MVNO)的無線網路上授權操作,可在金融卡或帳號、手機帳單或是預付帳號上進行扣款。而ICMP系統則利用搭載非接觸式晶片和內嵌式天線的手機來操作,使手機透過無線射頻識別系統(RFID)和非接觸式銷售點(POS)讀碼機進行通訊。透過介紹上述兩種行動支付系統,接下來我們可了解行動支付系統與相關服務如何能擴大現有付款價值鏈,或取代零售付款價值鏈的哪些部分(圖1)。

|

| 圖1 「行動力」在付款價值鏈適用之處。 |

邁向個人化目標 行動金融服務模型不可或缺

如要成功實施行動支付系統,須要將所有行動金融服務都包含在內,包括以行動裝置從事銀行交易、付款、投資產品與使用服務,以及提供價值給客戶和加入銀行體系,都需要新方法來設計和部署行動金融服務。

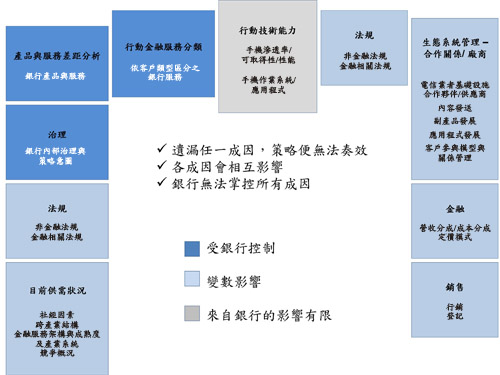

面對行動支付的大餅,國內銀行業者皆競相投入行動金融服務市場,但是在擬定相關策略時,須考量所有必要成因,其包括了目前的供需狀況、法規面、銀行管理、產品與服務差距分析、行動金融服務分類、安全防護/風險管理/法律遵循、生態系統管理、金融因素及銷售方法等(圖2),以下將針對上述項目逐項進行說明。

|

| 圖2 複雜的環境下需要專屬的行動金融服務架構 |

首先在目前的供需狀況方面,行動金融服務並非獨立運作。銀行應考量經濟情況、社經因素、產業結構,以及資通技術與金融服務需求如何演變。而法規方面,了解現行法規如何影響產品發展,以及銀行業者的管控。其法規包括非金融,特別是攸關消費者個人資料保護的法規。另外,在銀行治理方面,現今銀行營運治理模型需要像加速器一樣提升速率,否則將影響行動金融服務的投資報酬率。再者,產品與服務差距分析方面,行動金融服務是目前銀行通路與產品服務組合有所差距及效率不彰的情況下所產生的結果。而行動金融服務分類方面,則須考量需求因素與差距,針對銀行服務與客戶類別,可推出哪些行動金融服務。行動技術能力方面,因為行動技術演變迅速,銀行必須了解新應用程式發展的可能性與風險。包括手機可取得性、性能與普及率,以及新行動科技、作業系統和應用程式。

談到安全防護/風險管理/法律遵循面向,其成因都將引發新技術的需求,特別是行動裝置與網路安全防護風險帶來不確定因素的技術需求。涉及生態系統管理方面,則銀行須建立新合作關係,與管理供應業者組成的新生態系統來推動行動金融服務。但重要的是銀行如何將供應業者分類,並發展出新角色與分析方法來管理彼此的利益衝突。而金融因素方面,由於行動金融服務有一大部分無法達到預定投資報酬率,因此須要特別留意金融因素。最後銷售方面,供應業者生態系統的解決方案須經過相互協調後所擬出的行銷方法,而銀行藉由員工訓練將多重管道加以整合來協助客戶註冊流程。

上述所提到的面向,均是銀行在考慮投入行動金融服務市場前,須先自行檢視和分析的項目,其目標是要針對各個市場來設計手機金融服務模型(表1)。在規畫行動金融服務時,上述的基本步驟,即建立模型常會被忽略。因此,銀行若想在行動金融服務上達到真正的個人化和市場區隔目標,就必須建立此種模型。

手機擬替代POS系統 行動金融軟體展開部署

目前,將手機整合至零售付款價值鏈是極重要的發展之一,其將影響未來3年支付市場的發展。不過,在引進新規格和技術之際,銀行和付款公司也將帶來一些失敗案例。

舉例來說,有位Gartner的分析師在義大利碰到計程車司機向他推銷新的卡片付款服務,並引起他對資安與完整性的疑慮。當時他透過支付卡付車資,這並非一般尋常的付款方式。計程車司機用手機來作為銷售點系統。計程車司機在分析師詢問後解釋,他用手機來接受刷卡金額會較銀行所發行的POS系統便宜,因刷卡頻率高,可省去一些手續費。

不過,分析師對於用手機讀取卡片資料可能引發的安全疑慮抱持負面看法,分析師須要提供卡號讓司機輸入手機內、並告知自身的手機號碼,還必須在另一個國家註冊的手機去下載軟體,才能確認交易。至於車資的收據則會透過手機簡訊來傳送。這樣的步驟可能衍生以下的資安問題。首先,司機的手機是否為個人所擁有?若是,輸入手機的信用卡資料是否具有安全性?萬一手機遭竊或在合約到期後被替換,那些資料會被如何處理?再者,司機是否會濫用手機上的資料?例如,是否會把資料傳給到第三方而非銀行?資料會儲存在手機內多久?另外,付款者下載至手機的應用程式安全嗎?

該分析師對於安全問題的疑慮就是對是否涉入詐騙可能性的警覺,甚至擔心信用卡會被發卡公司鎖卡,進而引發一個疑問,是否使用現金絕對會比較容易和安全?若計程車司機當時未堅稱此系統安全無虞,分析師絕不會對此付款流程的最後結果感到興趣,且大多數消費者還是比較習慣用現金付款。

在缺乏預期和解釋的情況下,將手機引進付款價值鏈日後可能會衝擊更多的行動金融軟體部署。倘若銀行並無計畫推出此技術,則必須開始教育自身顧客在碰到不同付款方式的情況下,該作何反應。

採用手機作為銷售點裝置的態勢日益升高,例如Twitter網站創辦人Jack Dorsey推出了Square方案。其方案包括附在iPhone或智慧型手機耳機插座上的小型磁條讀卡機,可讓手機用戶整合在Square設立的帳號,並透過讀卡機和讀取螢幕上的客戶簽名來接受多數人的刷卡消費。由此觀之,該技術初始可能極具說服力,但銀行和發卡單位須長期檢視顧客對此類交易的看法,畢竟此法可能會破壞原本確保刷卡安全性的控制與平衡。

推行新支付方式 仰賴銀行建立客戶信任感

考量客戶的付款習性是高度固定的,推動新的支付方式前,銀行須透過帳號與付款資訊服務方面的投資來加強客戶對此系統的信任感。根據美國的消費者調查報告,願意用手機來支付購物款項和服務費用的顧客比例尚不及9%。

然而消費者的付款習慣會隨著不同的地點而有所差異。除支付系統供應商的行銷能力之外,客戶對新的付款方式興趣並不大。這份調查報告亦顯示,58%的受訪者表示不需要任何新消費方式。目前流通的現金、支付卡和PayPal管道都已符合他們所有的條件。這份調查的其他發現尚提到,客戶較信任金融卡(Debit Card)、信用卡發卡公司和PayPal。據調查,美國每十位消費者中,即有六位質疑行動業者所提供的付款服務。且消費者不會自然地對新興付款系統感興趣,反倒對詐騙管理、合作關係回饋金,以及有效追蹤與控制消費活動的工具感到興趣,其需要新興付款方案提供這些服務。另外,消費者對付款方式組合與其管理能力感興趣程度也會影響付款方式的發展。

一直以來,顧客相信金融卡和信用卡發卡機構可以滿足他們的付款需求。許多調查報告指出,人們很難相信銀行的情況,特別在2008年發生金融危機之後,重新建立客戶對銀行的信任感殊為重要。不過,銀行不被信任的程度目前尚未破壞顧客對銀行提供付款服務的信任感。顧客倚賴銀行提供的交易和付款服務,讓銀行有機會不斷證明其價值。

相對地,民眾對手機業者的信任度卻很低。根據Gartner對美國和英國消費者所做的調查,只有10%的消費者相信手機業者,此一資訊仍有可討論之處,畢竟手機業者提供消費者付款方案的時間尚短,因此無法斷言手機業者提供消費者付款服務的可能性。然而,這並未改變消費者目前對手機服務供應商的看法,消費者目前仍無法相信手機業者能支援這些付款需求。手機業者需要較長的時間來證明其價值所在,因此新興付款方案,如行動業者的行動支付系統的商機可能遠低於業者目前所預想的。

有鑑於此,在此也建議,每當推出一種新的付款方式時,銀行應確認以下事項,首先,須讓消費者完全清楚銀行將如何處理詐騙情況,並提供工具和分析方法使消費者對支出活動能有所掌控。另外,也應優先推出支出分析與追蹤服務給較年輕的消費者。因為他們尚未有任何付款方式偏好,似乎較易被說服,是非銀行體系付款服務供應商在進入新付款市場時的目標。再者,銀行應將新付款工具完全整合至提供給客戶的付款工具組合中,方便利用。最後,應可提供獎勵方式,顧客會因與銀行發展的關係程度而受到獎勵,而使用新付款工具也是一種金融合作關係的獎勵型態。

非銀行體系安全性仍待時間證明

客戶的信任感須要花費時間建立,也須要在以下事項上投注心力,包括主要的帳號服務、強大的詐騙管理能力證明,以及為了消費者利益發布付款相關資訊。

銀行雖無法完全掌控整體行動支付價值鏈,但可掌控帳戶服務與相關分析。此類服務的發展應和行動金融服務模型的發展同被列為優先處理事項。如此一來,銀行便能在支援個人化服務的同時,也加強客戶對銀行支付服務的信任感。但是客戶對非銀行體系支付服務供應商的信任感則是相當難建立的,此一方面仍有待服務供應商長期的投入,以時間換取信任度的建立,才是解決之道。

(本文作者為Gartner研究總監)