近年華為積極發展5G技術,並占居5G必要專利的核心地位,引發美國政府的擔憂,導致一連串的禁售風波。此舉也促使中國大陸強力推動國產5G零組件技術,特別是射頻與天線設計,期能擺脫對美國的倚賴。

美中貿易衝突促使川普實施對華為的禁售令,由於5G射頻模組是5G通訊發展的重要關鍵技術,因此華為海思等中國大陸廠商隨即展開一系列去美化的射頻產業鏈串聯行動,而蘋果與高通從晶片設計到射頻產業完整結合的發展策略,都將對5G射頻產業造成衝擊。

華為積極發展5G引發美國政府擔憂

中國大陸的華為(Huawei)積極發展5G,並擁有全球最龐大的專利組合,但2019年5月美國總統川普簽署行政命令,禁止美企使用有國安風險公司生產的電信設備,而美國商務部也將華為列入出口管制實體清單。

華為居全球5G必要專利龍頭寶座

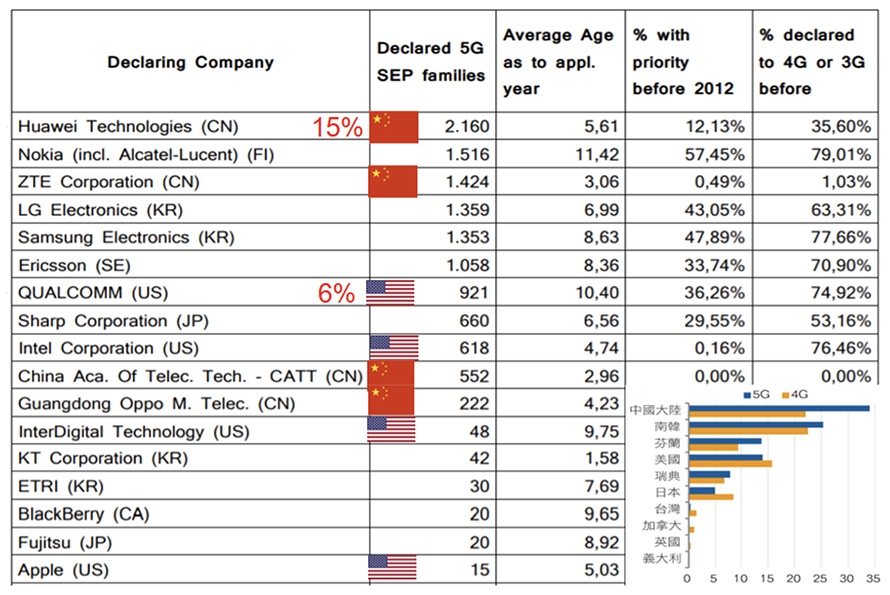

IPlytics在2019年7月發布第五代行動通訊(5G)標準必要專利(SEP)競爭分析,而華為、諾基亞(Nokia)、中興通訊(ZTE)、樂金(LG)、三星(Samsung)、愛立信(Ericsson)、高通(Qualcomm)居前七大。

中國大陸的華為擁有的專利組合最為龐大,其次是芬蘭的諾基亞、中國大陸的中興通訊、南韓的樂金和三星。在美國企業中,以高通和英特爾(Intel)持有最多已宣告的5G SEP,日本企業中,則以夏普(Sharp)和富士通(Fujitsu)持有最多。中國大陸的華為其5G SEP整體占比約為15%,相較於美國擁有最多5G SEP的高通占比約為6%高出不少,而從申請專利廠商的國家別來分析,亦可看出中國大陸在5G必要專利的表現相對於4G更為積極,已甩開排名第二的南韓一大段距離(圖1)。

圖1 5G SEP主要專利持有人的專利組合年齡

圖1 5G SEP主要專利持有人的專利組合年齡

資料來源:iplytics(07/2019)

如圖1所示,第3欄顯示優先權在2012年之前的專利比率,因新5G技術的主要概念是在過去5年內出現,故以2012年為界線劃分的年份。統計結果顯示,諾基亞的專利組合中,有很高比例的5G已宣告專利家族其最早優先權日期是在2012年之前(占比57.45%),相較之下,華為(12.13%)、中興通訊(0.49%)、中國電信科學技術研究院(CATT,0%)和英特爾(0.16%)的5G已宣告專利大部分是在2012年之後才發明(比較可能包含新的5G發明)。

最後,第4欄顯示至少有一件專利是之前曾經宣告前代通訊標準(4G或3G)的專利家族比率,在此,諾基亞有79.01%的專利家族已宣告為前代技術標準,三星為77.66%、英特爾為76.46%、高通為74.92%,顯示中國大陸廠商的專利組合相對年輕,如華為的35.60%、中興通訊的1.03%、中國電信科學技術研究院(CATT)0%,亦顯示出近年來中國大陸廠商對於5G新技術的投入相當積極。

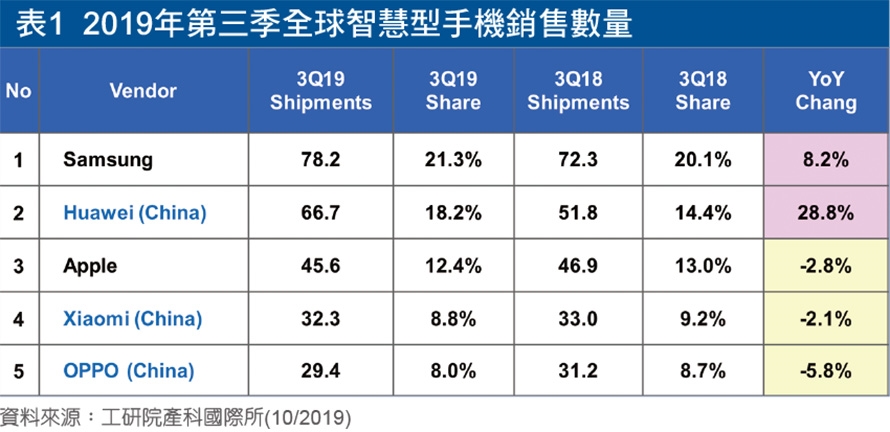

另一方面,近年來華為已超越蘋果(Apple)成為全球排名第二的智慧型手機品牌廠商,2019年5月川普實施對華為的禁售令,但華為的手機銷售數量,卻不畏大環境手機銷售數量萎縮的情況,在2019年第三季演出逆勢成長28.8%的佳績(YoY),相較於蘋果衰退2.8%,以及三星小幅成長8.2%,而華為手機供應鏈的全力支援扮演了非常重要的角色,尤其華為海思亦扮演起射頻(RF)方案整合者的關鍵地位(表1)。

射頻零組件供應鏈成華為關鍵戰略物資

2019年5月美國總統川普簽署行政命令,宣布進入緊急狀態,禁止美企使用有國安風險公司生產的電信設備,美國商務部也將華為及其七十家附屬事業列入出口管制實體清單,等同對華為祭出「禁購令」和「禁售令」雙制裁。

其中,包含Google的應用程式、運算處理器晶片製造、射頻模組等成為華為須面對的三大難題,其中在Google系統的對應上,華為緊急推出鴻蒙系統來對應,在運算處理器晶片製造方面,則亦獲得台積電的首肯支持,讓華為的運算處理器晶片不至於斷貨(圖2)。

圖2 2018年華為智慧型手機的主供應廠商

圖2 2018年華為智慧型手機的主供應廠商

資料來源:工研院產科國際所(12/2019)

但在通訊射頻模組領域,全球前三大供應商博通(Broadcom)、思佳訊(Skyworks)、Qorvo則清一色都是美系廠商,且都於5月份宣布配合川普對華為的禁售令,剎那間不僅華為面臨之前通訊射頻模組庫存不足或是斷貨的高風險,陸系其他手機品牌廠商如OPPO、VIVO、小米、中興等等,亦都風聲鶴唳,莫不紛紛啟動緊急對策,制定短中長期對策來因應。

若以2018年華為智慧型手機的供應鏈來看,在射頻的領域,其主要的供應業者包括村田製作所(Murata)、高通、思佳訊、Qorvo、博通等等,其中在射頻前端模組的第一供應鏈部分,落在思佳訊、Qorvo、博通等美系三大業者,村田製作所則負責第二供應鏈的角色,而高通提供華為高階手機處理器基片,中低階手機則由華為海思自身集團來提供。

2019年9月華為在德國慕尼黑宣布推出2019年度旗艦手機Mate 30系列,此為全球首款搭載5G系統單晶片(SoC)的手機,採用搭載麒麟990晶片,華為Mate 30 Pro 5G是同時支援5G SA及NSA組網,擁有業界最強的5G天線性能,在機身內部整合了21根天線,5G天線數量高達14根,遠超目前6根的市場標準。

受到川普對華為的禁售令影響,此款手機的射頻前端模組由原先美國企業思佳訊、Qorvo、博通來提供,現在Mate 30系列5G射頻前端則轉由日本村田製作所主要提供,而4G模組則由村田製作所和華為海思共同供應,在射頻前端領域,村田製作所取代美系思佳訊、Qorvo等大廠,成為此波替代美國企業的最大贏家。而功率放大器(Power Amplifier, PA)由海思負責晶片設計並交由穩懋做晶圓代工,射頻天線則由碩貝德、信維通信來提供,其他如低雜訊放大器(Low Noise Amplifier, LNA)、天線開關(Antenna Switch),由海思與卓勝微等廠商來提供。

由表2亦可看出華為於2019年10月最新發表的P30 Pro高階手機,在射頻零組件與整合模組,已大量採用旗下海思半導體的射頻晶片方案,從980處理器晶片/基頻晶片、射頻收發器,再到射頻通訊晶片、Wi-Fi/藍牙(BT)/全球衛星定位系統(GPS)晶片、功率放大器模組、LNA晶片、功率管理晶片等等,大量採用由華為海思提供的晶片方案。

一次看懂中國大陸射頻產業鏈發展

以下說明中國大陸射頻產業鏈的發展現況,涵蓋功率放大器、濾波器、低雜訊放大器、切換開關等相關產業與廠商。

看好功率放大器市場廠商入股結盟動作頻頻

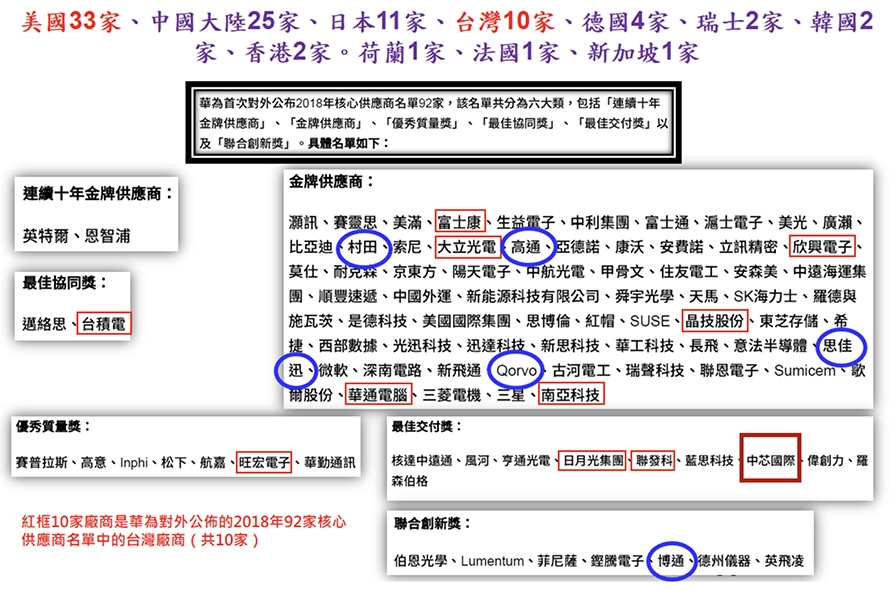

功率放大器(PA)晶片設計廠商目前仍以國際射頻整合元件製造商(IDM)為主,其主要鎖定在高階產品市場,而中國大陸方面則主要有唯捷創芯(Vanchip)、紫光展銳、國民飛驤、中科漢天下、智慧微電子等廠商,其中聯發科於2017年3月持續入股絡達科技,並與中國大陸功率放大器廠商唯捷創芯做價格競爭,導致唯捷創芯持續虧損(圖3)。

圖3 中國大陸功率放大器市場之發展狀況及聯發科相關動作

圖3 中國大陸功率放大器市場之發展狀況及聯發科相關動作

資料來源:工研院產科國際所(12/2019)

有感於功率放大器在中國大陸去美化效應的重要性,2019年8月聯發科入股中國大陸功率放大器龍頭廠商唯捷創芯,並將未來手機功率放大器產品的開發,交由唯捷創芯負責,旗下擁有小米、聞泰、華勤、龍旗等品牌客戶,而聯發科技集團副董事長暨絡達科技董事長謝清江將同時出任唯捷創芯董事長。

功率放大器晶片發展合併代工投資各憑本事

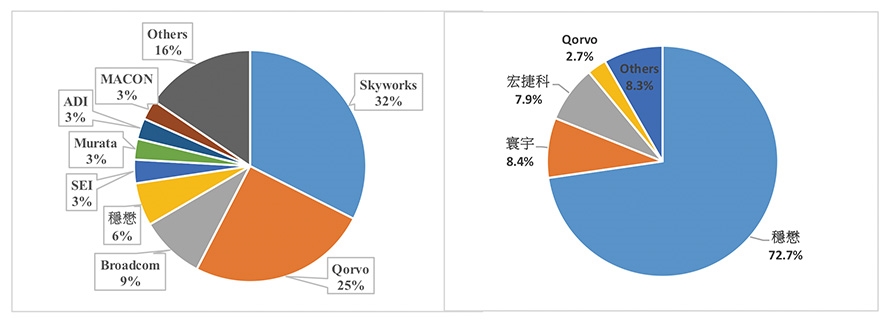

目前手機通訊用之功率放大器目前仍以砷化鎵(GaAs)為最大宗,若以全球功率放大器的市占率來看,仍以思佳訊、Qorvo、博通等整合元件製造商為主,其餘包括穩懋、住友電工(SEI)、村田製作所、亞德諾(ADI)、MACON等製造商與晶圓代工業者,而穩懋更是占有GaAs晶圓代工市場近72.7%的龍頭地位,其餘為GCS環宇通訊(8.4%)、AWSC宏捷科技(7.9%)。

近年來,中國大陸積極發展半導體產業,除了在2015年成立中國大陸首家6吋MMIC Foundry廠商海威華芯,並以0.25微米(μm)GaAs製造技術生產先進軍用雷達關鍵元件,供貨給中國最大飛機維修公司海特高新外,2019年5月海威華芯亦宣布成功開發手機用毫米波(mmWave)頻段用0.15微米GaAs製造技術以及5G sub-6GHz基地台用氮化鎵(GaN)晶圓代工技術,成為中國大陸領先的功率放大器晶圓代工廠商(圖4)。

圖4 2017年全球GaAs供應與晶圓代工市占率

圖4 2017年全球GaAs供應與晶圓代工市占率

資料來源:Strategy Analytics(2018)

另外,2016年三安光電欲以73.5億元購併寰宇,以取得GaAs/磷化銦(InP)/GaN高階射頻晶圓製造技術,寰宇當時為全世界第二大射頻無線通訊基地台及功率放大器晶圓代工廠商,後來因美國外國投資委員會(CFIUS)以合併案有疑慮而告吹,一般研判應與環宇產品有供應美國國防工業、應用於敏感的軍事武器如飛彈導彈等有關。最後,寰宇與廈門三安整合電路合資成立廈門三安環宇整合電路有限公司,環宇透過合資公司將4G手機PA HBT技術移轉給三安,環宇則收取權利金,但技術移轉部分並沒有包含5G手機功率放大器。

面對去美化的效應發酵,華為旗下海思則自行設計功率放大器晶片,並交由三安整合電路代工,並預計於2020年第一季量產,以達到國產化的進程,即使如此,由於穩懋的製程與良率仍勝三安整合電路一籌,因此,海思高階產品的功率放大器,仍主要交由穩懋來生產。

另一方面,2019年1月環宇入股晶電旗下的半導體代工子公司晶成半導體(約占16%),環宇將提供三五族化合物半導體製程技術支援,晶成半導體則提供環宇6吋晶圓代工服務,並預計在2020年量產。

中國大陸積極投入濾波器廠商雨後春筍

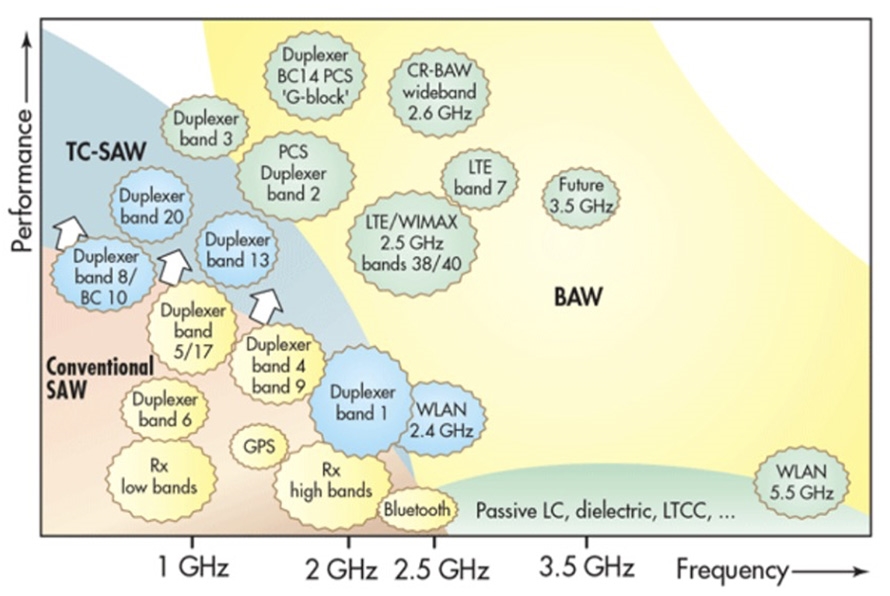

射頻濾波器(Filter)包括表面聲波(SAW)濾波器、體聲波(BAW)濾波器、微機電系統(MEMS)濾波器、IPD等。其中又以SAW和BAW濾波器是目前手機應用的主流。目前,中國大陸廠商主要從事聲波濾波器的公司大約有10家左右,有一半從事軍品濾波器,一半從事民品濾波器,其中SAW濾波器的主要廠商包括有德清華瑩(信維通信入股)、無錫好達電子和麥捷科技等。

以華為智慧型手機應用來看,村田製作所仍是目前華為高階手機主要的濾波器供應商,而在陸資廠商方面,信維通信則是目前華為主要的合作廠商,提供給華為中低階手機應用之濾波器產品(圖5)。

圖5 手機通訊濾波器之種類與適用頻率範圍

圖5 手機通訊濾波器之種類與適用頻率範圍

資料來源:太陽誘電(2018)

信維通信原本為中國大陸主要生產手機天線的廠商,在2012年藉由購併全球的天線領導廠商萊爾德北京公司(Laird Technologies),取得前瞻性的LDS(Laser Direct Structuring)天線以及蘋果與三星供應商資格。LDS即雷射直接成型技術,利用雷射直接在塑料支架上化鍍上金屬天線,現在主要應用在高階手機市場,由於其加工技術難度高,再加上LDS設備成本較高,中小廠商因出貨規模小而無法負擔此高額設備成本,使得信維通信逐漸成為中國大陸手機天線的龍頭廠商,其天線業務主要分為傳統天線和液晶高分子樹脂材料(LCP)/異質性聚亞醯胺(MPI)天線,傳統天線主要產品包括長程演進計畫(LTE)天線、近距離無線通訊(NFC)天線、Wi-Fi天線,產品主要運用於手機、iPad、MacBook等,客戶包含蘋果、三星、華為、OPPO、Vivo、小米等。在LCP/MPI天線領域,主要包括LCP薄膜、軟性銅箔基層板(FCCL)以及模組,目標是可以做LCP天線全套方案的服務。在LCP/MPI傳輸線上,已具備LCP、MPI等柔性傳輸線產品的設計、製造能力,目前正在常州加快產能建設。LCP傳輸線產品已經用於高通5G基頻晶片和5G毫米波天線模組之間的連接。而信維通信著眼於未來濾波器在射頻產業的重要性日益增加,2017年信維通信再以1.1億取得中國大陸主要濾波器廠商德清華瑩增資的19%股權,成為德清華瑩的第二大股東,並一舉將業務再擴展至濾波器,此一增資亦讓德清華瑩濾波器的年生產量,由原本3.5億支提高至10億支。

德清華瑩是中國大陸最早研製生產SAW濾波器產品的企業之一,中國大陸SAW濾波器三大供應商之一(麥捷科技、德清華瑩和好達電子),現在是中國電子科技集團公司旗下55所控股的一家企業。德清華瑩在表面聲波濾波器領域具有較好的技術基礎(已成立超過30年),主要研發生產3~8吋鈮酸鋰(LiNbO3)與鉭酸鋰(LiTaO3)晶片、表面聲波濾波器、表面聲波感測器等系列產品。目前已成功開發了外表尺寸為2520、2016、1814晶片尺寸封裝(CSP)的BAND1、BAND5、BAND8聲波雙工器,以及尺寸為1411、1109 CSP封裝的GPS、Wi-Fi用濾波器,其產品已經在二線品牌手機廠商使用。下游客戶包括Qorvo等領先射頻廠商,因亦看到BAW濾波器在5G時代的潛力,目前與中電55所(中國電子科技集團公司第五十五研究所)合作研發BAW濾波器,以打破博通等國際大廠壟斷的狀況。

無錫好達電子主要產品包括聲波面波濾波器、雙工器、諧振器,應用於手機、通訊基地台、雷達、航天航空、汽車電子及其他射頻通訊領域,其擁有能生產0.25微米的晶片生產線,以及能生產CSP倒裝產品封裝的生產線,可生產產品尺寸為1.1×0.9平方毫米(mm2)的濾波器、1.8×1.4平方毫米的雙工器,應用在BAND1、BAND3、BAND5等波段,並出貨給各主流手機廠商的供貨,主要客戶包括三星、中興、魅族、富士康、宇龍、藍寶等。

邁捷科技成立於2001年,主要營業產品項目為濾波器、片式低溫共燒陶瓷(LTCC)射頻元器件、片式功率電感等新型片式被動電子元件,產品廣泛用於通訊、消費電子、軍工電子、電腦、互聯網應用產品、發光二極體(LED)照明、汽車電子、工業設備等領域,主要客戶為中興、華為、聯想、小米、冠捷、TCL、長虹、酷派、魅族、康佳等企業,目前SAW濾波器的封裝製程已導入CSP封裝方式,主要的SAW濾波器產品包括1814、2016、1411和1109等規格。2018年邁捷科技取得勝普電子增資後35%股份,勝普電子是一家射頻元件廠商,主要生產通訊電子射頻用各種腔體濾波器、射頻開關等,廣泛應用於各種行動通訊基地台和終端手機及終端設備等領域,目前與華為、諾西等企業展開合作。邁捷科技藉由勝普電子在濾波器上游的晶圓製造產能優勢以及技術開發能力,未來可擴大邁捷科技手機濾波器事業規模,推動濾波器晶片國產化,打破美日國家在射頻前端領域的壟斷。

深圳華遠微電科技隸屬於北京中訊四方科技股份有限公司,是唯一一家研發生產表面聲波器件的上市公司,其專業研發、生產、銷售、生產表面聲波濾波器、表面聲波諧振器、表面聲波器件模組以及系列石英晶體諧振器和石英晶體振盪器,公司擁有國內領先的晶片加工和表面聲波器件組裝的全自動生產線,具有0.30微米的晶片加工製程與最小尺寸為1.1×0.9平方毫米的表面貼裝製程,目前SAW主力產品封裝尺寸(Package Size)可達3.0×3.0×1.25立方毫米(mm3)。

安徽雲塔電子科技成立於2017年,由一群中國科學技術大學、美國賓州大學、美國康乃奈爾大學等海歸派技術專家組成,於2019年11月發布其自主研發的5G NR n77頻段(3.3~4.2GHz)、n78頻段(3.3~3.8GHz)、n79頻段(4.4~5.0GHz)三款濾波器晶片,此為中國大陸廠商首次正式發布的5G sub-6GHz頻段的濾波器晶片。雲塔科技此次推出的n77濾波器工作在3.3~4.2GHz;而SAW和體聲波(FBAR/BAW)技術的濾波器頻寬一般在200MHz以內,雲塔科技的頻寬高達900MHz,遠遠超出了傳統聲波濾波器技術的適用範圍。在製造技術方面,雲塔科技的5G NR sub-6GHz濾波器晶片使用的是其獨特的超高性能整合被動式元件技術,相對於LTCC技術有著更加精密的製造技術控制和一致性、更高的電容密度和更小更薄的尺寸,目前已陸續推出十數款濾波器產品,尤其在串列式存在檢測(SPD)、LTCC、SAW和BAW領域均有深厚技術基礎,成為中國大陸唯一擁有全類型濾波器研發、生產和供應能力的公司。

蘇州捷研芯電子科技,目前已開發出1814、1411和1109等SAW濾波器產品,而經過兩年多的技術研發和布局,成功開發小型化RF濾波器封裝技術(金球倒裝真空覆膜成腔技術),並於2018年5月建立了中國大陸第一條專業的SAW濾波器量產代工線,其採用金凸點連接方式,線路連接距離比打顯方式的連線距離更短、傳輸速度更快,可靠性可提高30~50倍。另外,金凸點比回流焊凸點的導電、導熱性能高十倍,目前其CSP最小封裝尺寸可達0.9×1.1平方毫米。由於金為較軟金屬,目前業界亦已開始採用熱壓超聲倒裝固晶結合技術應用於金凸點互連製程,應用於I/O數量較少的SAW濾波器與MEMS晶片封裝。

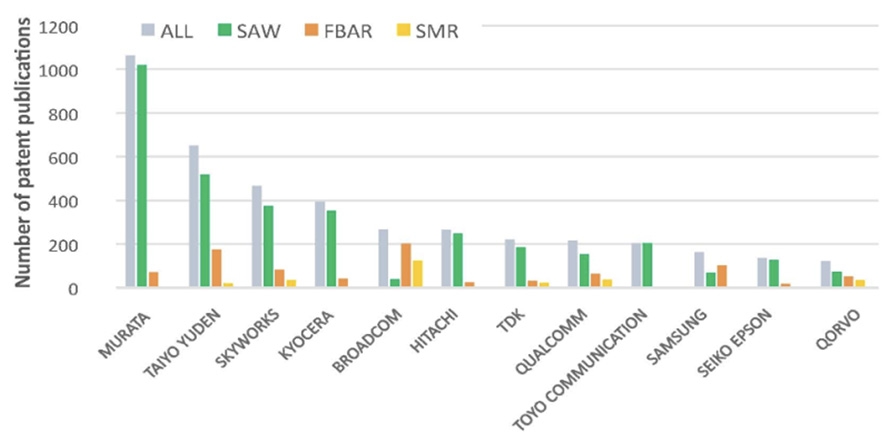

全球SAW濾波器市場比重前五大的廠商分別為村田製作所(49%)、TDK(22%)、太陽誘電(Taiyo Yuden)(15%)、思佳訊(10%)、Qorvo(4%),前五大廠家市占率合計高達95%,形成寡占市場。而在BAW濾波器市場部分,則以安華高(Avago)(62%)、Qorvo(33%)、TDK(4%)等為主要供應廠商(圖6)。

圖6 2018年各廠商在全球手機通訊濾波器之專利布局

圖6 2018年各廠商在全球手機通訊濾波器之專利布局

資料來源:Yole(2018)

對中國大陸廠商而言,濾波器最大的挑戰,主要是在專利和技術。由圖7可看到SAW濾波器的專利主要集中在村田製作所、太陽誘電、思佳訊等大廠,而BAW濾波器的專利主要集中在博通、太陽誘電、三星等廠商,看不到有中國大陸廠商。

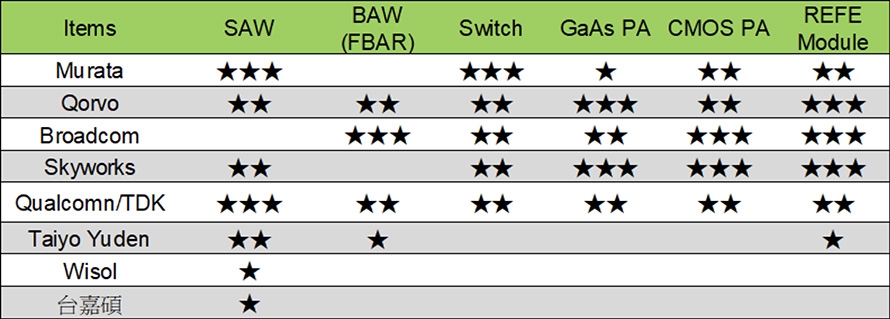

圖7 全球主要射頻元件廠商產品分布

圖7 全球主要射頻元件廠商產品分布

資料來源:工研院產科國際所整理(12/2019)

目前陸資廠商中雖然能夠量產SAW濾波器,但由於濾波器封裝後晶片太厚,無法與其他射頻元件整合成模組,因此只能外掛在晶片外面,此情況與射頻前端往整合模組化的發展趨勢無法呼應,因此只能進攻SAW濾波器市場中的離散式元件或中低階市場,而國際大廠紛紛將濾波器發展重點轉移到使用BAW濾波器或者FBAR濾波器的4G和5G市場。因此,發展將前端射頻元件整合到一個模組內的相關技術,就成為中國大陸發展濾波器的瓶頸。

近年來,不只日本、美國廠商積極發展射頻濾波器,連韓國的濾波器大廠Wisol亦積極擴展濾波器事業,Wisol不僅將出售物聯網業務轉而專注於濾波器、雙工器等RF相關產品,亦更進一步發展FEMiD等高度整合的RF模組,可應用於智慧型手機中主訊號和分支射頻前端的Tx/Rx模組。

另外,Wisol經過多年努力開發BAW濾波器技術,於2019年亦開始生產銷售BAW濾波器,由於BAW濾波器具有相對較高的頻率響應能力,並且易於小型化,BAW的平均售價(ASP)也是SAW的三至五倍,因此成為未來Wisol的未來主要成長動能之一。由於Wisol這幾年在SAW濾波器積極擴充產能,其公司號稱SAW在2017年已擁有全球第三大SAW濾波器市場占比。

不過,因看好未來濾波器的成長動能,韓國前三大電路板廠商Daeduck Electronics在2017年收購Wisol,其中Daeduck Electronics主要生產印刷電路板(PCB),產品包含IC封裝基板、高密度連接板(HDI)、多層板、記憶體模組板、汽車板,主要客戶包含三星電子、海力士(Hynix)、諾基亞和Pantech & Curitel等公司,藉由購併Wisol的濾波器事業,使得Daeduck Electronics可以朝向三星電機發展整合天線模組封裝(Antenna in Package, AiP)的方向邁進。

另外,在台灣方面,主要生產SAW濾波器廠商有台嘉碩、國巨電子、華新科等公司,而在SAW封裝方面,則有日月光、同欣電子等公司,同欣電子其晶粒尺寸封裝(WLCSP)小型化封裝可達到1.0毫米的大小,適合應用於整合模組產品中,目前已出貨給日本等國外廠商。

低雜訊放大器/切換開關大餅眾廠家合縱連橫積極搶食

射頻開關的作用是將多路射頻訊號中的任一路通過控制邏輯連通,將不同訊號的路徑做切換,包括接收與發射的切換、不同頻段間的切換等,以達到共用天線、節省終端產品成本的目的。射頻開關的主要產品種類有行動通訊傳導開關、Wi-Fi開關、天線調諧開關等,廣泛應用於智慧手機等行動智慧終端機。而射頻低雜訊放大器是把天線接收到的微弱射頻訊號放大,儘量減少雜訊的引入,在行動智慧終端機上實現訊號更好、通話品質和資料傳輸率更高的效果。

江蘇卓勝微電子是中國大陸射頻開關、射頻低雜訊放大器等射頻前端晶片產品的龍頭廠商,產品主要應用於智慧手機等行動智慧終端機,2018年營收中,射頻開關約占82%、低雜訊放大器約占15%,其射頻前端晶片客戶包括三星、小米、華為、VIVO、OPPO、聯想、魅族、TCL等終端廠商。卓勝微電子專注於射頻晶片的研發與設計,生產製造則主要採取委外加工模式,供應鏈包括晶圓供應商TowerJazz、蘇州日月新、嘉盛等晶片製造與封測廠商。

另外,中國廠商包括信維通訊、德清華瑩、銳迪科、國民飛驤、唯捷創芯等均擁有射頻開關能力的供應能力,國外主要競爭廠商包括歐美傳統大廠博通、思佳訊、Qorvo、NXP、英飛凌(Infineon)、村田製作所等。如通訊用被動元件產品霸主村田製作所於2014年8月以490億日圓買下RF開關最大業者的美國Peregrine Semiconductor,此為自2011年村田製作所併購瑞薩電子(Renesas)的功率放大器事業部門之後,最大筆金額向上游整合之購併動作,村田製作所由此取得Peregrine獨家的射頻開關技術「UltraCMOS」,結合村田製作所本身元件(濾波器與功率放大器)技術與模組整合的能力,推出無線通訊整合模組的產品,橫向與縱向的產品技術整合,奠定了村田製作所在Wi-Fi、WLAN、GPS通訊模組的霸主地位,目前全球市占率高達55%,客戶群涵蓋蘋果、三星等大廠,站穩其通訊模組市場的龍頭地位。

由於在低雜訊放大器(LNA)產品部分,矽鍺(SiGe)相較於SOI製程技術具有低訊噪比(SNR)、阻抗匹配和噪聲匹配特性優、增益高、體積小等優點,因此廣泛應用於高頻、低功耗之智慧型手機等應用領域,其中又以英飛凌因擁有擅長的SiGe製程技術,因此成為LNA的領導廠商,而SOI_LNA亦因具有較高整合度與較低成本的優勢,亦占有一定的市場占有率,其中又以思佳訊、Qorvo為代表廠商。

全球5G射頻競爭慘烈產業版圖變化待觀察

美中貿易衝突促使川普實施對華為的禁售令,此一舉措使得全球5G射頻產業的未來發展,產生極大的變化及全新的布局。

國際射頻IDM加速委外將成未來發展趨勢

2017年12月穩懋以3,700萬美元承接博通異質接面雙極電晶體(HBT)生產線之機器設備,而博通的產能也全部轉交由穩懋代工,同時,博通斥資55.4億元入股穩懋並成為穩懋第三大股東,自此,博通專攻射頻晶片設計加上穩懋專攻功率放大器的晶圓代工生產,兩者各擅其職並成為射頻領域的絕佳組合與解決方案,博通身為全球III-V族半導體的龍頭廠商,自此走向「輕晶圓廠」(Fab-lite)經營策略,兩者合作提供射頻元件與模組最具競爭力的解決方案,相較於Qorvo與思佳訊在全球擁有眾多生產線的經營方式不同。如Qorvo濾波器工廠分布於Greensboro-NC、Opopka-FL、Richardson-TX、Farmers Branch-TX等地,在功率放大器(GaAs、GaN)工廠則有Hillsboro-OR、Richardson-TX等地,而射頻元件的封裝與測試產能則選擇在山東、北京、美國德州等地建立生產線。

然而,Qorvo一條龍式的生產模式在川普的華為禁售令生效之後,頓時公司蒙受的營業損失,亦導致工廠稼動率持續降低,不僅影響產品成本競爭力,也讓公司整體財務品質面臨惡化趨勢與高風險,因此,當5G通訊時代正式來臨時,將帶領整體射頻產業營收持續成長,而在博通與高通等設計為主的廠商業績持續領先同業的刺激帶動之下,將使得未來整合元件製造商大廠更謹慎地考慮是否自行擴充產能,而可能考慮逐漸將未來的新增需求轉而釋出委外,而台灣廠商因擁有較高的生產能力與技術含量,將成為未來主要的受惠族群,如晶圓代工、封裝、測試等產業。

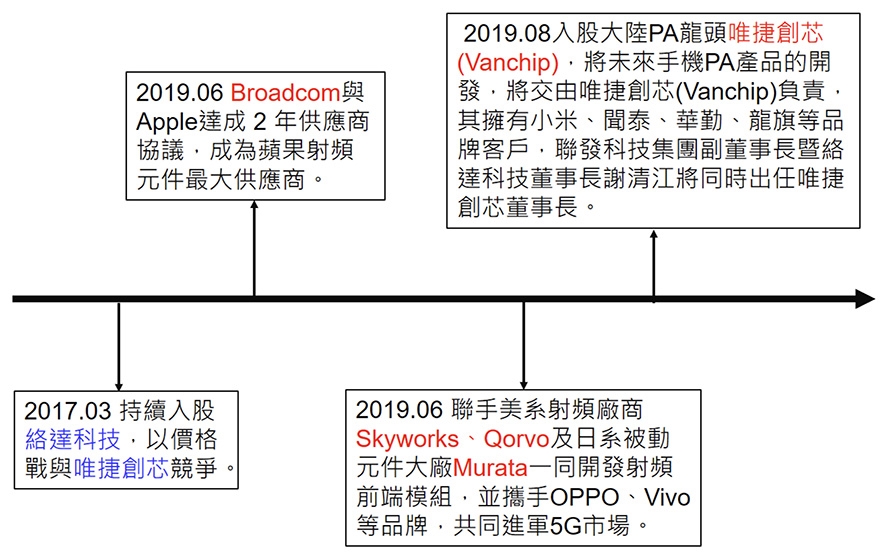

中國大陸去美化效應發酵日本/台灣廠商意外受益

2014年英特爾以15億美元取得紫光集團20%的股份,之後2018年1月紫光展訊與銳迪科微電子(RDA)正式宣布合併,2018年2月英特爾與紫光展銳兩家公司隨即宣布進行5G全球戰略合作,雙方計畫結合英特爾基頻晶片技術、紫光展銳晶片設計技術,共同發展5G數據機晶片技術,希望借助英特爾的協助能使紫光展銳縮短與高通、聯發科的技術差距(圖8)。

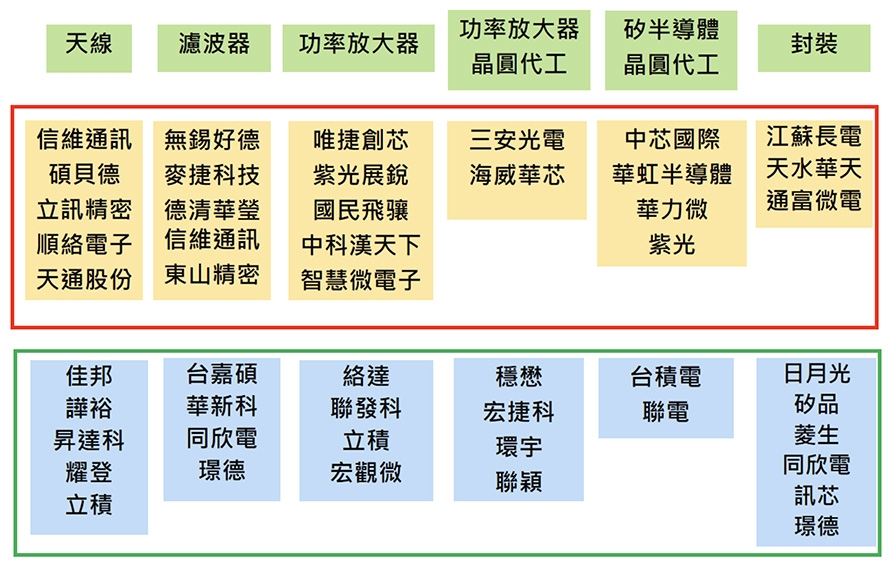

圖8 中國大陸與台灣之射頻產業供應鏈

圖8 中國大陸與台灣之射頻產業供應鏈

資料來源:工研院產科國際所(12/2019)

然而,卻隨著美中經貿關係日漸緊張,一年的時間過後,2019年3月英特爾宣布與紫光展銳的合作案正式破局,此一現象亦彰顯出中國關鍵技術自主化的重要性,使得去美化課題成為現階段中國大陸電子產業最需急迫發展的主軸目標。

所幸,就在英特爾宣布中斷合作的同一天,紫光展銳在全球行動通訊大會(MWC)發表了首款5G基頻晶片春藤510,其採用台積電12奈米(nm)製程技術,並支援多項5G關鍵技術,可實現2G、3G、4G、5G多種通訊模式,可支援智慧型手機及物聯網終端在內的多種產品形態,廣泛應用於不同場景。

此波去美化效應,將使得日本與台灣成為最主要受惠的國家,其中如SAW濾波器將由思佳訊、Qorvo轉向村田製作所、TDK、太陽誘電、Wisol、信維通訊、無錫好德等廠商,BAW濾波器則由博通、Qorvo轉向TDK、太陽誘電,另外亦培養如三安光電、中芯國際等廠商發展射頻濾波器。

功率放大器的晶片設計去美化任務,則交由華為村田製作所、住友電工、海思、紫光展銳、唯捷創芯(聯發科)扮演主要角色,並主要交由穩懋以及宏捷科來做晶圓代工,另一方面同時積極培養廈門三安整合電路成為未來潛力供應商。在處理器晶片與數據機方面,則由高通轉換為聯發科、海思、紫光展訊等公司,對應出貨給不同價格區間的手機市場。

在晶片封裝及AiP方面,則藉由日月光集團(日月光、日月新、矽品、環旭)來達成任務,並同時培養中芯長電(中芯國際與長電科技合資)、天水華天(Unisem)等廠商。天線開關與小訊號放大器晶片設計方案,則由博通、思佳訊、Qorvo轉為村田製作所、海思、英飛凌、卓勝微來供應;天線開關與小訊號放大器晶片生產則由格羅方德(Global Foundries)轉為中芯國際、TowerJazz、聯華電子與台積電等廠商。天線部分則由信維通訊、碩貝德、立訊精密等廠商來提供。

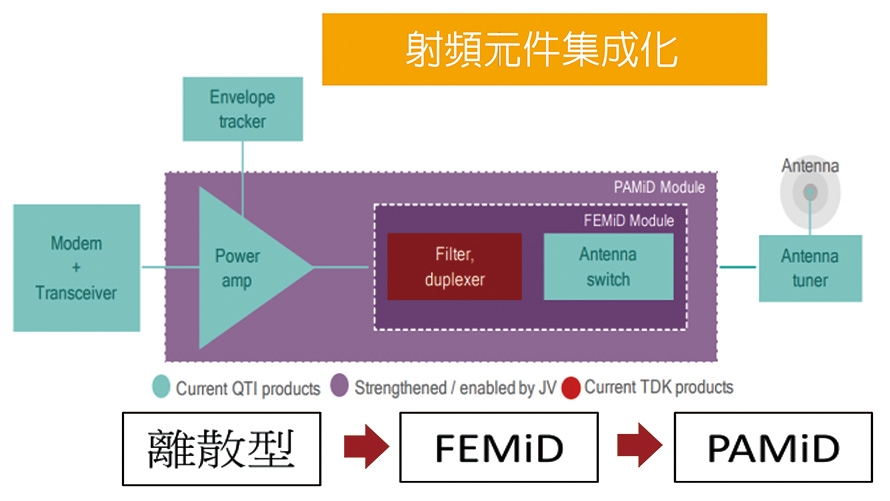

因應5G射頻模組要求整合天線模組封裝看俏

在智慧型手機射頻前端系統內(圖9),射頻前端包括SAW濾波器、雙工器(Duplexer)、濾波器(Filter)、功率放大器(PA)、低雜訊放大器(LNA)、天線裝置的調諧器(Tuner)和開關(Switch)等射頻元件。SAW濾波器負責分時雙工(TDD)系統接收通道的射頻訊號濾波,雙工器負責分頻雙工(FDD)系統的雙工切換以及接收/發送通道的射頻訊號濾波;功率放大器負責發射通道的射頻訊號放大;天線開關負責接收通道和發射通道之間的相互轉換;天線負責射頻訊號和電磁訊號之間的互相轉換;而LNA主要是將接收自天線微弱的訊號放大,以便於後續的訊號處理。

圖9 射頻模組的整合化發展趨勢

圖9 射頻模組的整合化發展趨勢

資料來源:工研院產科國際所整理(03/2019)

從技術發展趨勢來看,RF前端模組的整合化是必然趨勢,但由於不同類型RF零組件產品採用了不同且多樣的製造技術,使得RF前端的整合難度增大。而依照每一種產品都有各自的特性要求,例如低頻模組、中頻模組、高頻模組和多樣化接收模組等,目前則主要採用二種不同的整合方式,包含「整合多工器的前端模組」(Front-End Module with Integrated Duplexers, FEMiD)以及「整合多工器的PA模組」(PA Module integrated Duplexer, PAMiD)。

在FEMiD的架構中,RF前端由FEMiD與功率放大器模組所組合而成,其最大的優點是設計簡便,只需要組合兩個部件即可。但這種方法的缺點是,在某些國家有些元件的頻帶是用不到的,會造成安裝成本和面積上的浪費,而且還存在雙工器和功率放大器位於不同模組的問題。尤其,雙工器與功率放大器的匹配是智慧手機RF設計中最難的地方之一,這種方法的設計思想是將困難點減少到一處,其他部分都可以輕鬆完成,FEMiD則提供較優的性能和成本折衷,這樣的架構在大量生產的Android智慧手機中十分常見,受到樂金、索尼(Sony)和中國大陸智慧型手機製造商的青睞。

PAMiD是高度整合的模組、性能佳但成本高,目前多為蘋果、三星和華為等幾家業者採用,PAMiD整合了功率放大器、濾波器/雙工器、天線開關等零組件,因為增加了模組之間的連接位置,所以設計起來比較麻煩。但對於較難的雙工器和功率放大器匹配問題,從一開始就整合到一個模組解決了此麻煩,PAMiD模組製造商在完成匹配後出貨,省去後續組裝廠再去煩惱此問題。另外,因為整合化的結合,使得整體模組的可靠度亦得到相對地提升,目前PAMiD已被用於多款iPhone與三星等高階智慧型手機產品中。

在5G通訊時代,基於系統級封裝(SiP)形式的整合天線模組封裝(AiP),因須要處理高頻的訊號損失、訊號干擾屏蔽與不連續性、應力、散熱、電磁干擾(EMI)、小型化、模組化整合等問題,因此AiP變得越來越重要。

傳統上,由於天線的設計為求訊號良好,因此多設計為扁平形式與大面積的形式,但隨著5G毫米波的短波長特性,使得天線的面積形狀得以大幅度縮小,加上5G毫米波訊號傳輸的路徑損失非常嚴重,因此如何縮短天線訊號接收至晶片訊號處理的路徑,即成為5G射頻模組的重要考量。因此,將射頻處理晶片、天線與各射頻元件,藉由先進封裝方式,整合在同一個載板基板上,此AiP封裝形式即成為5G射頻模組的重要發展趨勢。

一般預測在包含5G射頻晶片的AiP整合模組中,模組封裝與測試將占有全部成本的一半以上,而整體AiP模組成本亦將是傳統射頻個別元件的數倍以上,所以將吸引國際各大廠商搶食此大餅商機。因此,包含博通、村田製作所、Qorvo、思佳訊,以及TDK/高通,以及最近宣稱將開始外賣晶片的海思半導體等,都將相繼提供整合程度更高的AiP射頻解決方案給智慧型手機系統設計業者,此亦將牽動全球射頻前端模組整體產業供應鏈的改變,包括半導體封裝業者、載板供應業者、射頻零組件廠商、半導體晶圓代工廠商,以及5G射頻晶片方案提供者等。

華為禁售令風波未了加速中國大陸射頻國產化

中國大陸受到華為禁售令發布之後,包含博通、思佳訊、Qorvo等主要射頻模組廠商皆因不得出貨給華為等陸資廠商,一方面不僅射頻大廠蒙受營收損失,而亦加速啟動了中國大陸射頻產業國產化的速度,其中又以華為海思、紫光展銳、唯捷創芯(聯發科)為主要領頭羊,帶領包括中芯國際集團、紫光集團、三安光電集團等主要廠商投入射頻產業國產化的陣營,雖然無法立即趕上美系射頻大廠長期累積發展的射頻技術,但長遠來看,其國產化將使得全球的射頻產業競爭壓力愈來越大。

傳統上,處理器晶片廠商與射頻模組廠商彼此保持互相配合與合作的默契,因為射頻整合元件製造商具有各種射頻元件的完整製造技術與整合能力,以及可解決射頻訊號靈敏且複雜的設計問題,故多與處理器/數據機(Modem)晶片業者(如高通、聯發科等)存在互相合作之關係。但是去美化的效應逐漸發酵,將加速華為海思、紫光展銳、唯捷創芯(聯發科)等晶片廠商跨入射頻產業,如華為海思即於華為P30 Pro手機中大量採用自家設計的晶片,從980處理器晶片/基頻晶片、射頻收發器,再到射頻通訊晶片、Wi-Fi/BT/GPS晶片、功率放大器模組、LNA晶片、功率管理晶片等等,大量採用由華為海思所提供的晶片方案。

另一方面,加上高通提供的從處理器到射頻收發器,從射頻前端模組到射頻天線的完整射頻解決方案,以及未來蘋果亦將自行提供類似高通的完整射頻方案,都將驅使處理器產業與射頻產業的加速整合,包含聯發科最近聯合思佳訊、Qorvo、村田製作所等業者組成5G射頻聯盟,都可透露此未來發展趨勢。

面對此一發展趨勢,不僅在晶片設計端會面臨如5G處理器晶片與射頻收發器的SoC整合、4G與5G處理器晶片的整合、封包追蹤(Envelope Tracking, ET)及Phasor的整合、更多載波聚合(Carrier Aggregation, CA)的設計等等,而在硬體方面,Si半導體與III-V族半導體製造技術的整合,亦將驅使更多射頻元件往更高整合模組的方向發展、sub-6G與毫米波的射頻模組整合、毫米波天線模組往更低訊號損失的InFo_AiP方向、新一代的毫米波濾波器設計等等,都將為以後的射頻產業變化帶來不一樣的發展商機。

(本文作者為工研院產科國際所電子與系統研究組產業分析師)