5G商轉正在進行當中,其高傳輸速率與龐大的傳輸容量,吸引各界引頸期盼,而背後促成網路連接的關鍵技術SIM也正歷經改朝換代的階段。新一代的eSIM能透過OTA方式賦予終端裝置聯網功能,正悄然走入消費性電子與M2M市場。

2018年蘋果(Apple)的iPhone XS與XR系列上市,內建雙卡雙待功能,為eSIM帶來新的發展契機。一方面刺激電信商加速支援eSIM網路服務建置,二方面帶動OEM廠商推出搭載eSIM功能的終端產品設計。據了解目前全球已有七十多家電信商宣布開通eSIM功能,包含台灣五大電信業者投身於eSIM戰局,新型態的電信管理模式也將孕育而生;與此同時,在終端裝置方面包含三星(Samsung)、Google、華為、小米等指標性大廠陸續在旗下智慧手機、穿戴裝置推出支援eSIM功能的相關方案,商機值得期待。

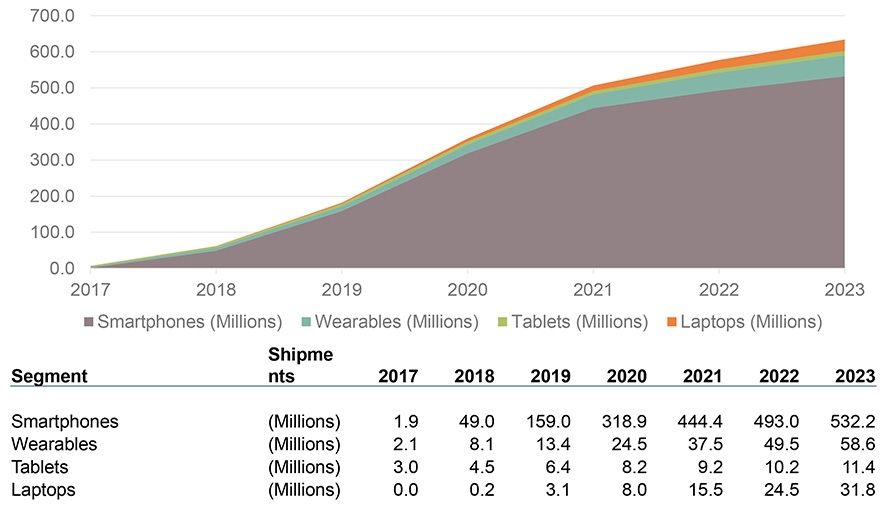

相對於插拔式SIM卡,eSIM雖然還未到取代的階段,但的確呈現成長態勢。市場研究機構ABI Research報告指出,eSIM從2017年開始起飛,從相關的周邊裝置來看,預期2019~2021年將有爆炸性成長,年增量約達40~50%。2021~2023年將會轉趨成熟,成長幅度約10%(圖1)。 eSIM主要針對「消費性電子產品」與「M2M」兩個市場,推估2020年開始到2024年之間的發展,大部分eSIM的成長還是來自於消費性電子產品,從整體的量來看將大於物聯網應用。

圖1 eSIM於消費性電子市場出貨量預測

圖1 eSIM於消費性電子市場出貨量預測

資料來源:ABI Research、Infineon

跨國物聯網發展成型 消費性應用率先發威

台灣大哥大企業物聯網暨平台產品處副處長黃文華(圖2)表示,就消費性eSIM來說,2020年在市場上沒有太大的變化,許多正在開發的功能尚不便立即公開,但預期未來支援eSIM不管是穿戴式裝置或是手機都會越來越多。下一波消費者eSIM應用市場的發展重點應該是探索服務(Discovery Service)的應用,這個功能可以讓消費者在選擇下載電信商時擁有更好的使用體驗。

圖2 台灣大哥大企業物聯網暨平台產品處副處長黃文華指出未來消費性eSIM市場應將著重於探索服務的應用。

圖2 台灣大哥大企業物聯網暨平台產品處副處長黃文華指出未來消費性eSIM市場應將著重於探索服務的應用。

台灣之星行銷事業部/服務規劃經營處處長丁平顥(圖3)談到,eSIM在消費性領域的優勢在於數位化,也就是線上啟動的機制,讓消費者在家就可以開通啟動eSIM網路服務。舉例來說,一般在出國旅遊時,若要在當地使用網路,不外乎是透過國際漫遊、當地申辦實體SIM,或者使用Wi-Fi分享器等,可能會涉及資費高昂、設定不便等問題。而eSIM的出現完美解決這些問題,用戶可於出國前先確認資費並透過網路申辦當地電信門號,當抵達旅遊地點時,即能立刻開通網路服務,在資費與方便性上帶來雙重好處。

圖3 台灣之星行銷事業部/服務規劃經營處處長丁平顥表示相較於插拔式SIM卡,eSIM的優勢在於數位化網路服務機制,可線上切換不同電信商網路。

圖3 台灣之星行銷事業部/服務規劃經營處處長丁平顥表示相較於插拔式SIM卡,eSIM的優勢在於數位化網路服務機制,可線上切換不同電信商網路。

亞太電信新技術應用服務部經理董士豪(圖4)表示,蘋果率先在旗下的智慧手機、智慧手表導入eSIM,打破產業原本預期M2M eSIM會先普遍發展的迷思,也帶動eSIM逐漸導入消費性電子的趨勢,然而目前eSIM在消費性電子端普及率還不夠高,大多局限於高階機種,終端選擇性少,消費者大多為觀望態度,故使用率不如預期的高。 再者,過去大家認知eSIM會比插拔式SIM卡來得便宜,雖說目前一張eSIM不到0.1美元,但未考慮到後續eSIM建置、維護費用遠超過卡片本身價值。這與市場整體產量息息相關,需待整體經濟規模產生,攤平前期的建置維護成本。

圖4 亞太電信新技術應用服務部經理董士豪認為目前消費性eSIM裝置還大多局限於高階機種,使得eSIM目前普及度不如預期。

圖4 亞太電信新技術應用服務部經理董士豪認為目前消費性eSIM裝置還大多局限於高階機種,使得eSIM目前普及度不如預期。

整體看來,消費性電子市場還是目前eSIM的主戰場,同時M2M應用市場也正一步一腳印的建構eSIM應用發展的藍圖。

汽車/智慧城市應用先行 eSIM M2M雛型漸具

台灣大哥大企業產品暨營運管理處副處長魏政賢認為,2020在M2M eSIM應用部分,主要仍會以車聯網、智慧三表及智慧城市等物聯網應用為主,並持續新增應用場域案例。

他舉市場相對成熟的車聯網與智慧路燈案例來看,這兩種產業應用的SIM卡使用環境,都是比較嚴苛,因此,在SIM卡的選擇上,就會偏向選用高可靠、耐用的eSIM,以減少後續因SIM卡障礙而導致的維修作業。

與消費性產品不同,在物聯網世界的SIM卡設計非常多元化,工業等級SIM卡須具備耐高溫,在無須更改設計的情況下,其成本相對於一般塑膠材質的SIM卡高出許多。也因此針對工業應用的物聯網裝置,已有多數更新採用MFFF2類型的eSIM,直接將晶片嵌入至PCB板上,讓打算竊取SIM卡資料的有心人士難以拿到實體卡片,另一方面也能透過系統偵測方式控管SIM卡存在與否,同時掌握資安與耐用度問題。

遠傳電信企業暨國際事業群企業物聯網應用暨產品處經理張文津(圖5)表示,若eSIM出貨量達50~100萬,扣掉傳統插拔式SIM卡的卡槽機構成本,其晶片成本已接近相當接近於插拔式SIM卡,故eSIM在機器對機器(M2M)的應用領域將愈趨普及。

圖5 遠傳電信企業暨國際事業群企業物聯網應用暨產品處經理張文津提出目前eSIM的建置成本已經逐漸貼近插拔式SIM。

圖5 遠傳電信企業暨國際事業群企業物聯網應用暨產品處經理張文津提出目前eSIM的建置成本已經逐漸貼近插拔式SIM。

另一方面,對應生態圈上也持續有新的供應商及設備製造商加入,甚至在設備商間(如模組及SIM卡供應商),也可透過電信商生態圈平台進行雙方設備的整合洽談。至於應用市場方面,由於eSIM具備高可靠性與體積小優勢,預期會有越來越多的設備商評估採用eSIM。

突破四大關口 eSIM大規模商用可期

雖說目前eSIM發展看起來還處於萌芽階段,尚有生態環境建置、增加價值與消費者信任等問題有待解決。不過eSIM本身的微型化、便利與安全性優勢,後續待上述問題解決後,大規模商用未來的輪廓將更加清晰。

在消費市場端來看,首先須思考如何為消費者增加使用價值。eSIM為OEM帶來了一些明顯的優勢,其節省了電路板空間,從而提供了更大的設計靈活性,並給予行動網路業者(MNO)有機會通過更數位化的流程降低成本,所有這些優勢都會影響生態系統,但不會為最終用戶帶來明顯的好處。

其次是為消費者建立使用信心,解除使用者採用服務的障礙。由於eSIM的角色會處理到機密資訊,如個人身份和訂閱者代碼,因此消費者必須信任使用eSIM的設備。現今的eUICC已獲得保障,但不符合最高等級的安全和認證。在安全性上不妥協於任一細節,有助於建立信任,這是大規模採用的基本要求。

第三,降低行動網路業者與設備供應業者的複雜度。當行動網路業者面臨為預配過程找到數位化流程的壓力,OEM則面臨著由硬體製造商、軟體供應商和多元化行動網路業者組成的複雜生態系統。OEM需要更整合的解決方案模型,以降低生態系統複雜性,這是eSIM提高消費者採用率的重要動力。

意法半導體行動安全行銷經理王新海談到,大規模商用化要求eSIM與行動網路業者和GSMA平台相互運作,並配合行動網路業者不斷演進的營運模式。實際上,客戶體驗和管理的變化,將對eSIM商用化產生影響,包括客戶如何導入其產品?行動網路業者又將如何教育客戶?

行動網路業者或許已經很熟悉eSIM技術,但設備供應商與服務提供者未必如此,因此須更加強對下游廠商的教育。此外,eSIM目前的成本較傳統SIM卡高,因裝置商對成本結構相當敏感,因此也造成導入eSIM的門檻。

最後,由於eSIM跟傳統插拔式SIM存在結構性的差異,因此目前大部分原本使用插拔式SIM的設備廠商要更換使用eSIM者,可能從設備的結構設計上,就要重新調整。換句話說,eSIM需要在設備規畫的早期階段就需包含進來。因此,在設備的設計規畫及後續的銷售流程,都需要進行調整,這應該是除了eSIM成本外,會影響大規模商業化的主要因素。

不過台灣多數設備製造商皆以出口為導向,如先前提到的eSIM優勢將替設備提升競爭優勢,在台灣eSIM未來大規模商用化值得期待。